小米手机出货跌出中国市场前5,是高端化的错吗

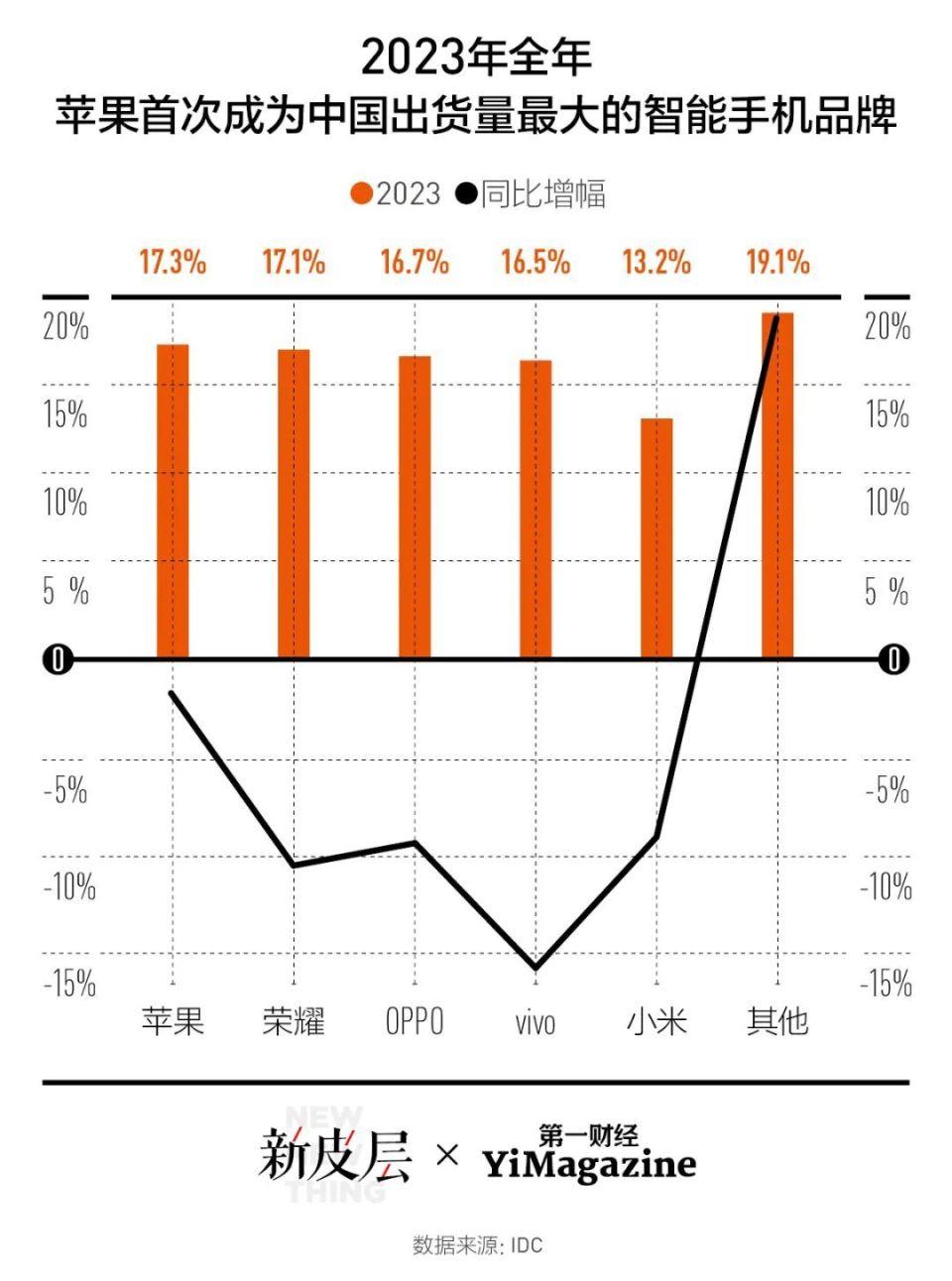

IDC报告显示,2023年全年,中国智能手机市场出货量约2.71亿台,同比下降5.0%,创近10年以来最低出货量。不过2023年第4季度,中国智能手机市场出货量约7363万台,同比增长1.2%,

在连续同比下降10个季度后首次实现反弹。

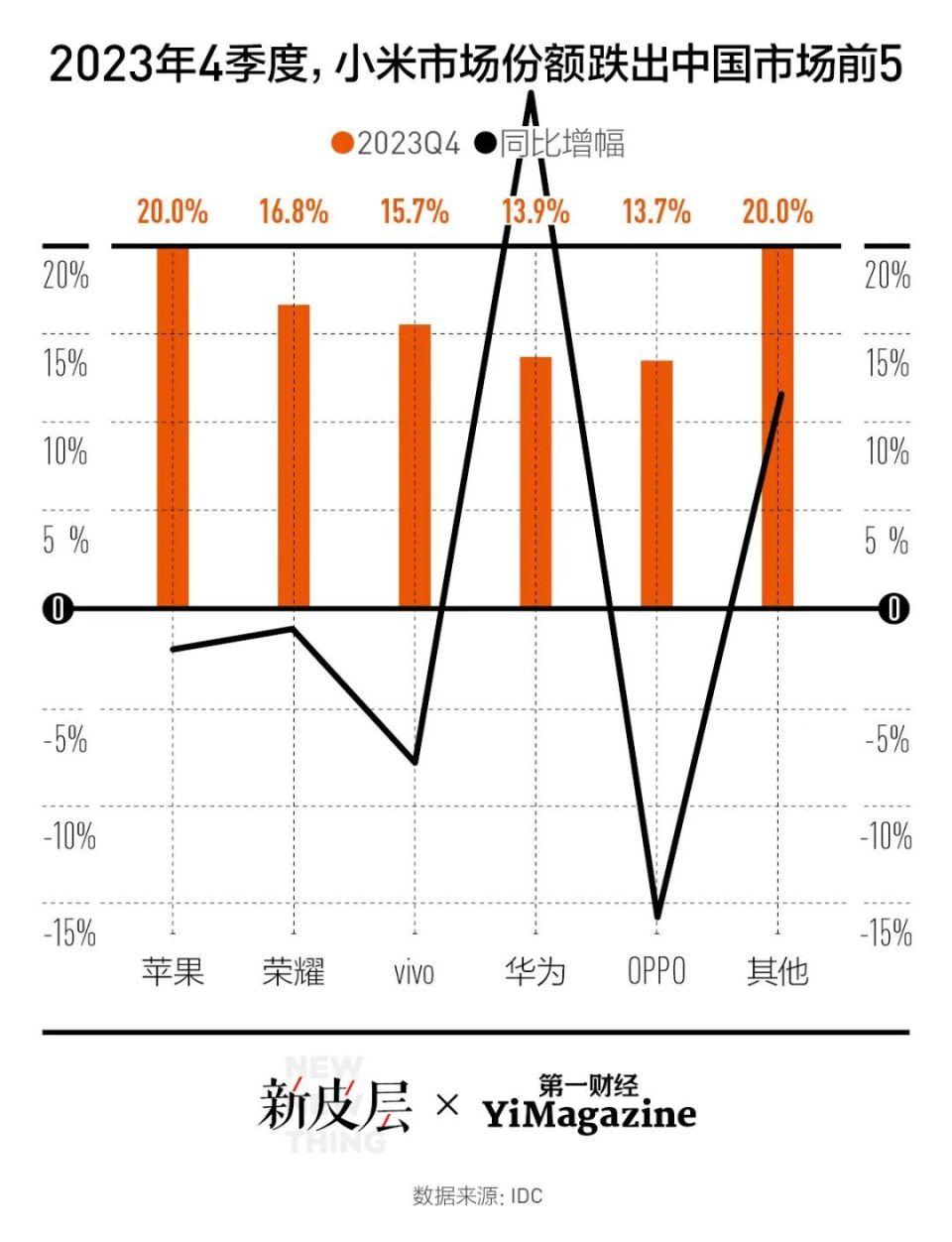

其中,2023年全年,苹果在中国市场的份额为17.3%,首次夺得第一。而2023年第4季度,华为重回中国市场前五(13.9%),而小米跌出前五。

小米手机业务自2022年1季度开始衰退

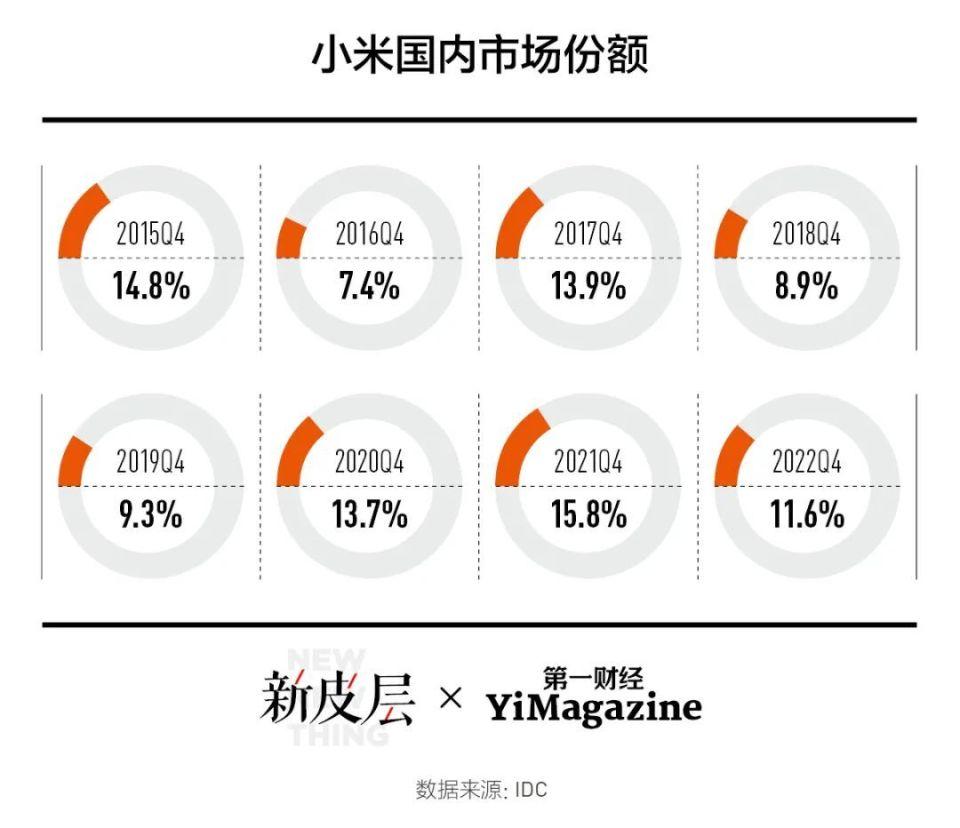

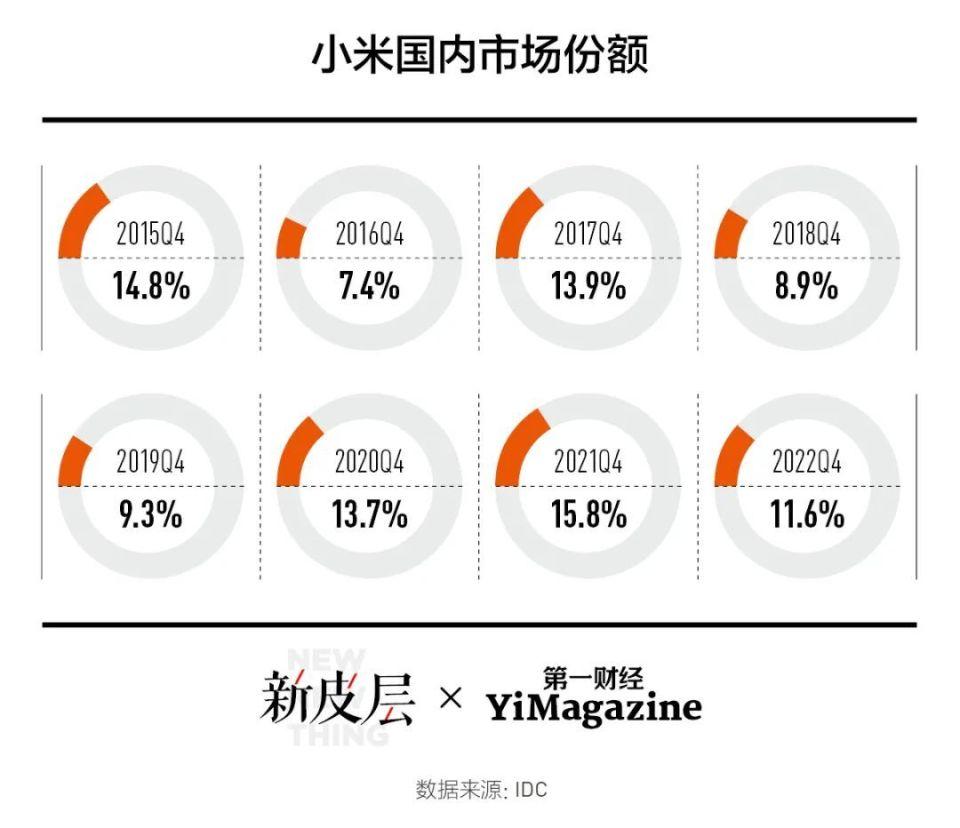

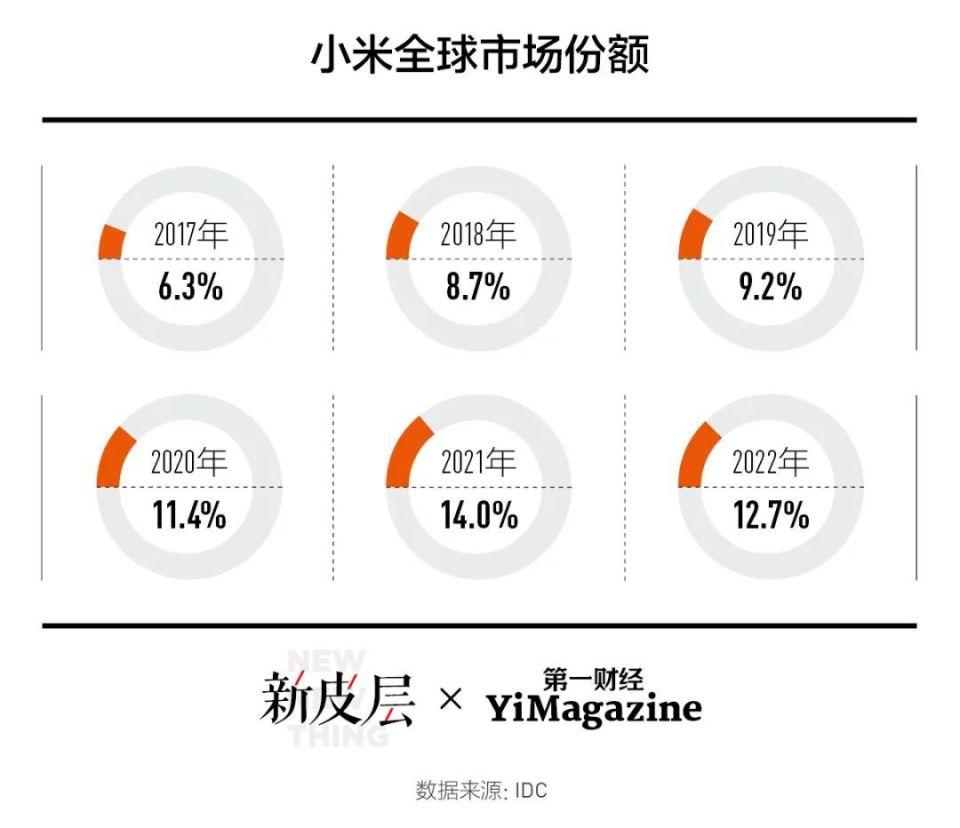

小米在中国智能手机市场的份额从2016年的8.9%一路攀升至2021年的15.8%,但自2022年1季度开始,小米的出货量和份额都开始回落。

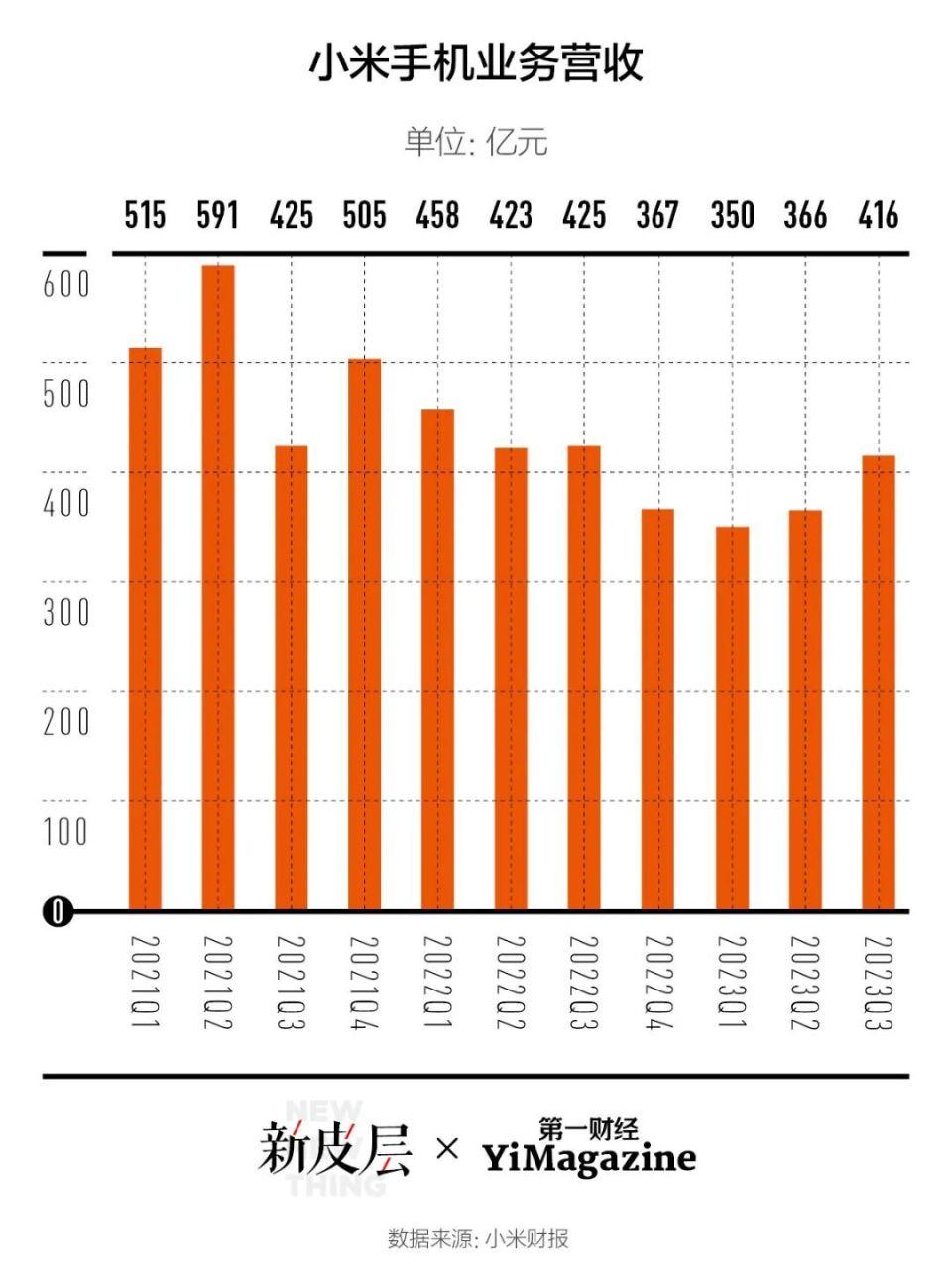

与此同时,小米手机业务营收也自2021年单季500亿元左右的规模,下降至2022年每季400亿元的规模。2022年第4季度和2023年第1季度,小米手机业务营收继续下滑至367亿元和350亿元,同比分别下滑27%和23%。

2021年是小米手机市场份额上的巅峰。2021年第4季度,小米市场份额达到15.8%——超过其最辉煌的2015年,当时,小米份额为15%。不过,2021年4季度,小米在中国手机市场的出货量排名依然位于第5。

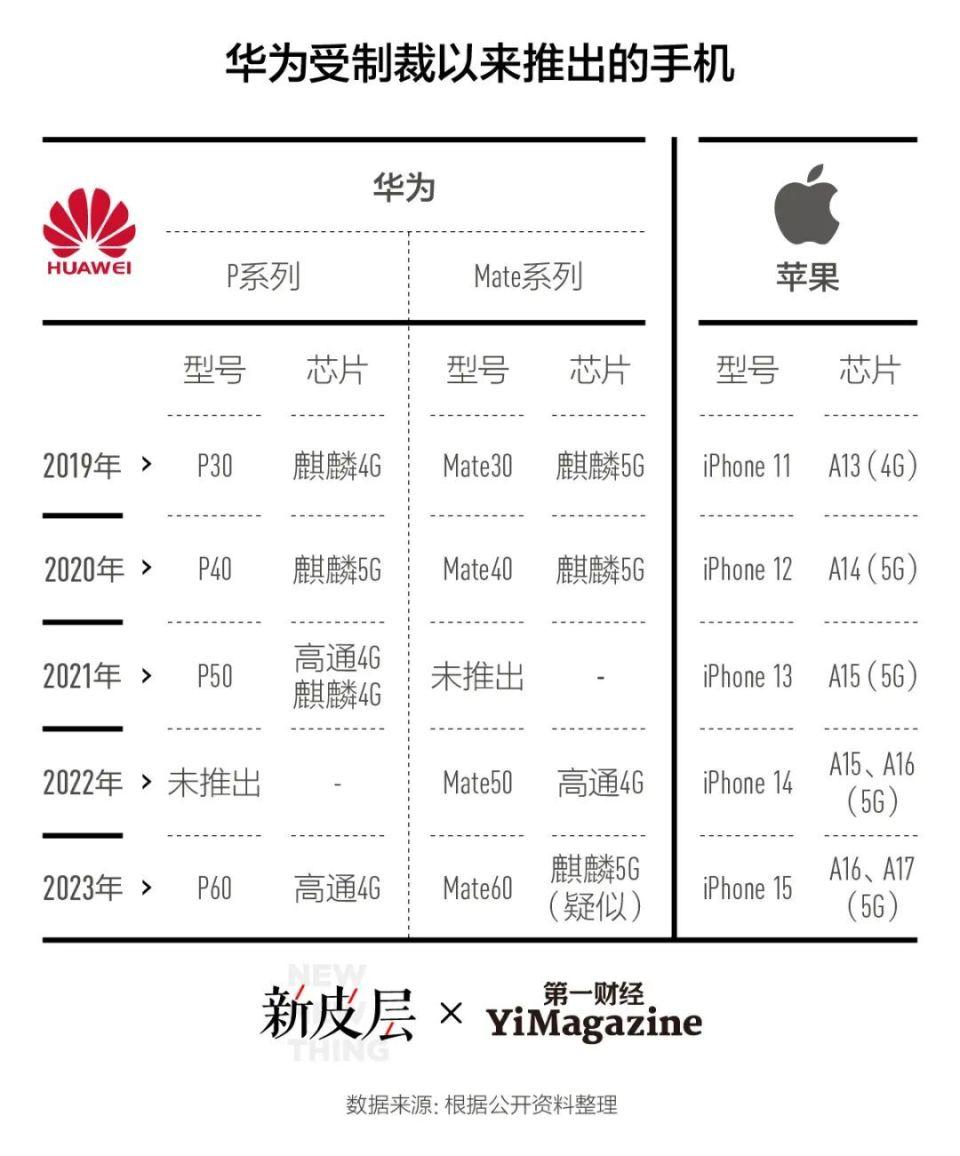

把小米送上其巅峰的是华为的短暂离场。因被美国制裁,2021年,华为推出的P50系列手机仅采用了4G芯片,相较于前一年发布的P40系列5G手机降速;而在面向高端市场的Mate系列,华为甚至直接缺席,当年没有推出手机,本应在当年发布的Mate

50推迟了一年到2022年下半年才发布。

包括vivo、OPPO、苹果在内的手机厂商都想抢华为留下的高端市场。小米算是其中的相对成功者,相较于2020年4季度,小米手机出货量在2021年4季度获得了11%的增长。苹果同期增长了3%,其余手机厂商vivo和OPPO则分别丢失了9.1%和16.6%的份额。不仅没让vivo和OPPO分到华为留下的市场空间,反而削弱了其规模的手机品牌,是华为在2020年11月剥离的荣耀。

错误的高端化时机和节奏

2019年,小米在华为开始受制裁之际提出了高端化策略,它做了两个动作,其一是实行“红米+小米”的双品牌战略,其中红米作为专注于极致性价比的品牌,主攻电商,而小米品牌转型对标苹果的高端品牌;其二,小米自2019年启动渠道改革,推出小米之家旗舰店、小米之家专卖店、小米之家授权店3种线下零售模式,其中,旗舰店为小米自营,专卖店和授权店则都采用加盟模式。

紧接着,2020年,小米推出第一个高端产品——小米10系列。2021年,小米又密集发布了同样定位高端的小米11和小米12两个系列。2021年年末的小米12系列发布会上,雷军称小米“正式对标苹果,向苹果学习”。

配合销售这些高端机型,小米在2020年至2021年期间大幅扩张线下门店,2020年9月末,小米线下门店数量有2000多家,1年后的2021年9月末,数量增长至1万多家,平均每天超过20家新店开张。按照计划,小米要继续用两三年时间把门店规模做到3万家。

然而这个高端化梦想很快就被两个事实打回现实:一方面,小米手机寻求高端化的时代已经不同于华为当时崛起的时候,全球手机换代需求在2021年之后大幅下滑。疫情让很多人开始想要节省过日子,而小米的一系列所谓高端手机——小米10、11、12系列,并没有在功能上创造足够的换机冲动。事实上,连苹果这两年推出的iPhone都没什么重大更新了。

另一方面,荣耀在剥离后飞速崛起。2020年4季度,荣耀的市场份额还仅有4.6%,一年后,荣耀的份额就变成了17%(这一数字也超过小米当时15.8%的市场份额),同比增长253.4%——承接了华为留下的大部分市场空间。

把小米送上业务巅峰的是华为,把小米拉下宝座的是华为剥离出来的荣耀。实际上,小米在2021年平均每季只卖出了600万台高端机,2022年1季度,这一数字进一步减少到400万台,萎缩1/3。此后,小米开始不再在其财报中公布高端机销量。

然而小米的乐观不仅使其在2020年和2021年期间快速扩张了大量线下门店,还让它生产了过量的手机并把它们大量铺进线下门店。Wind数据显示,小米的账面存货在2021年年末首次突破500亿元,2022年6月末再创新高达到578亿元,占总资产比重达到19.72%,为上市以来最高水平,对这些存货的消化一直延续到2023年。