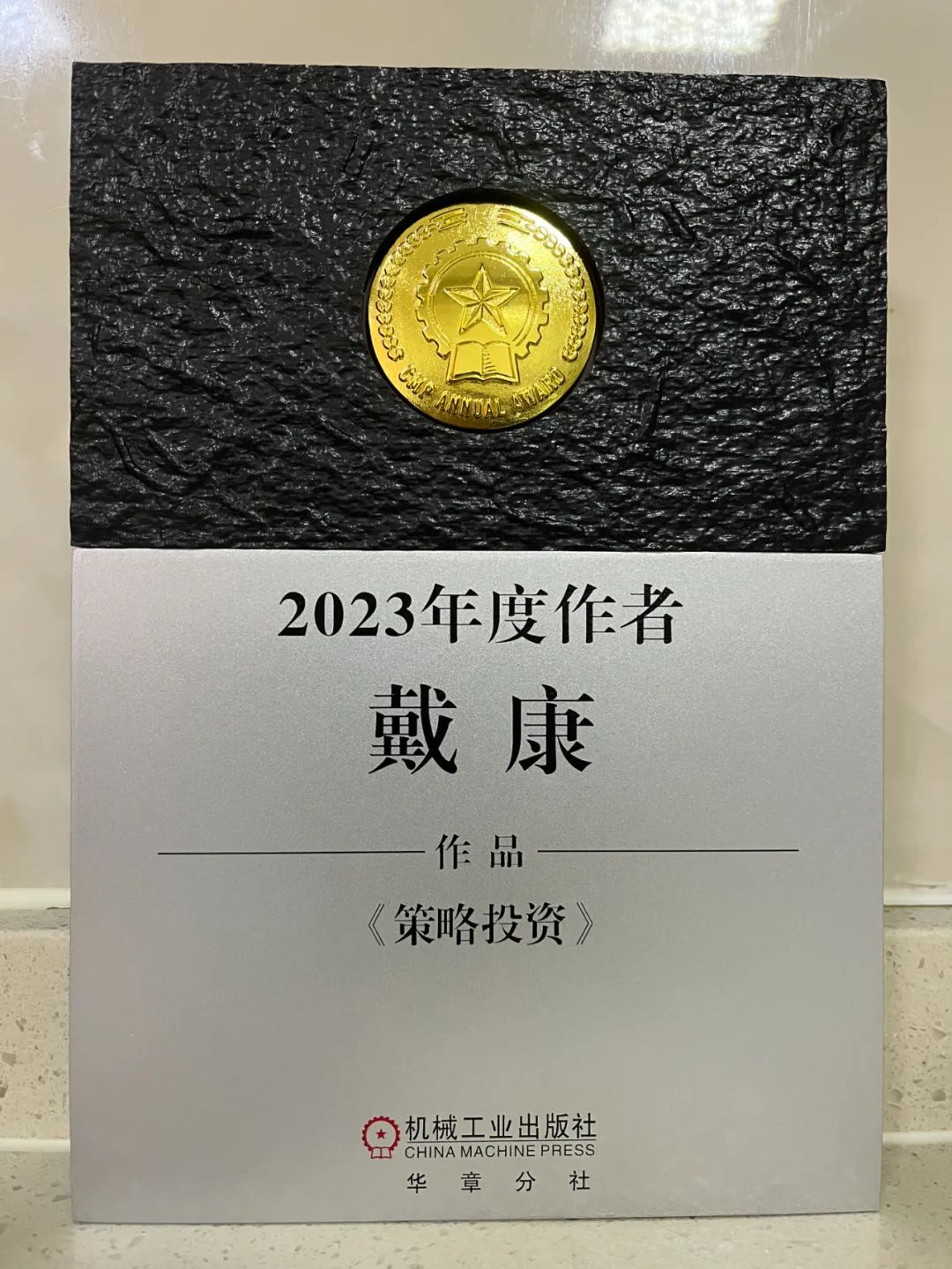

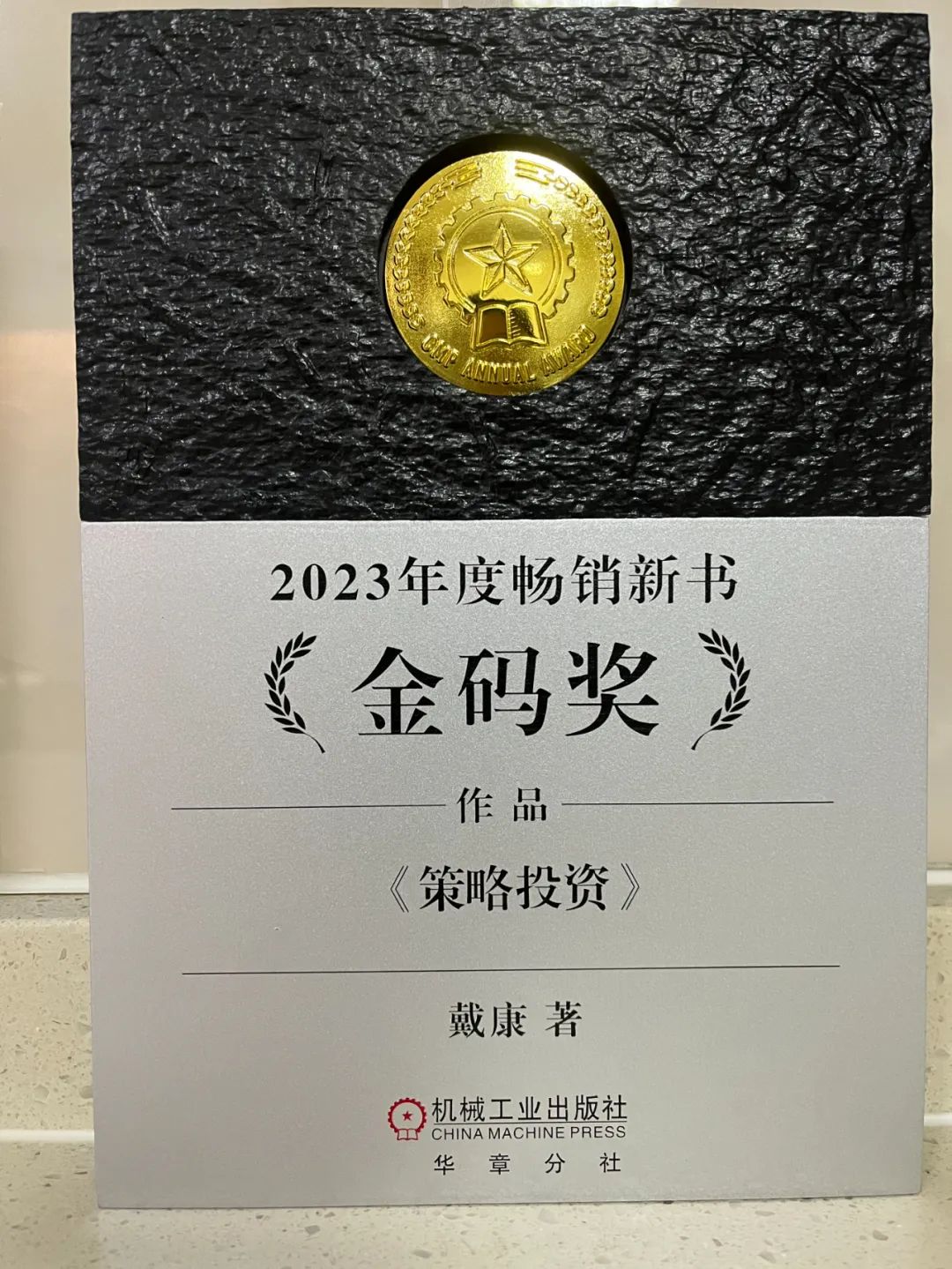

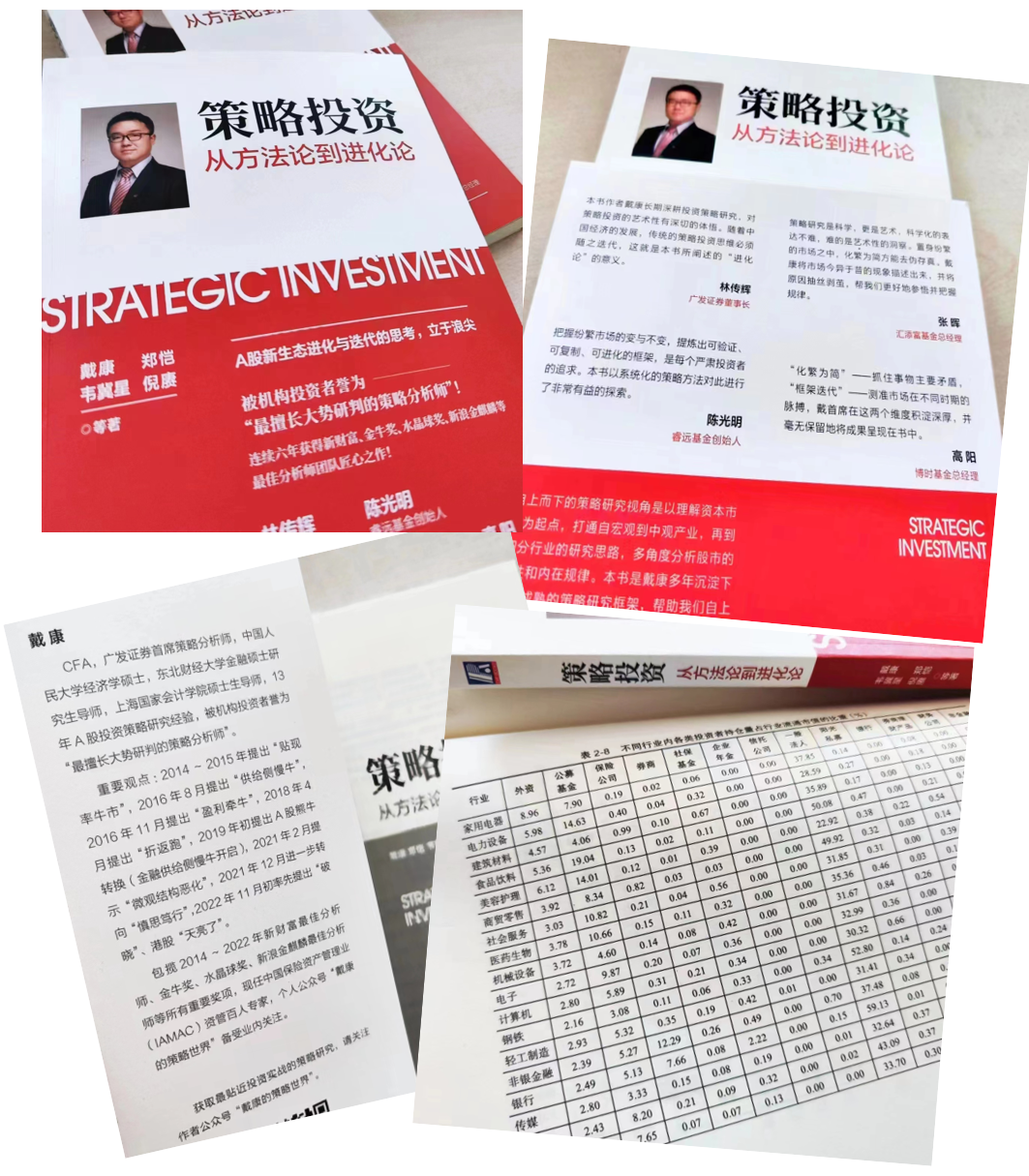

新书《策略投资:从方法论到进化论》荣获机械工业出版社2023年度畅销新书【金码奖】,戴康荣获机械工业出版社2023年【年度作者】。

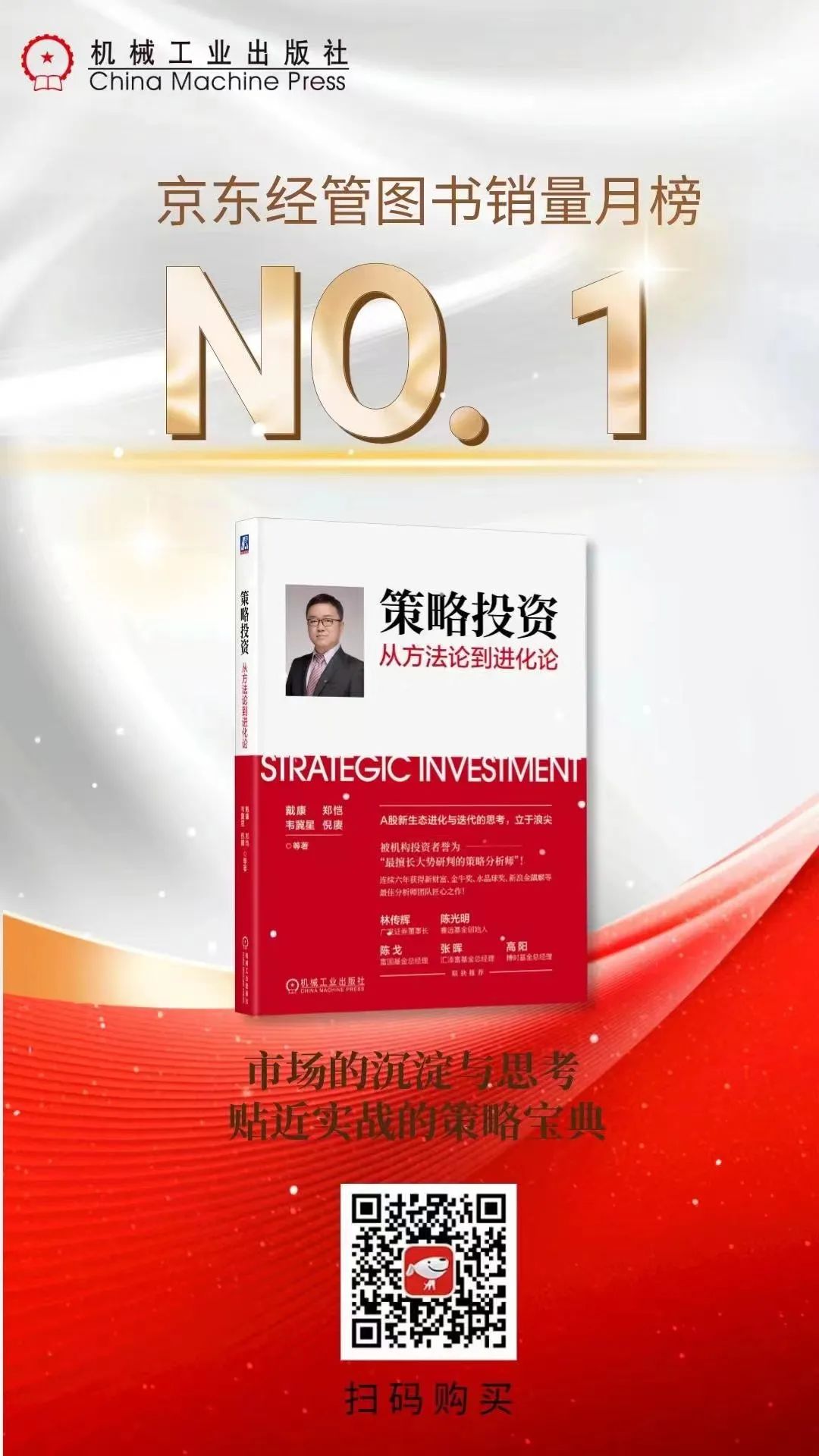

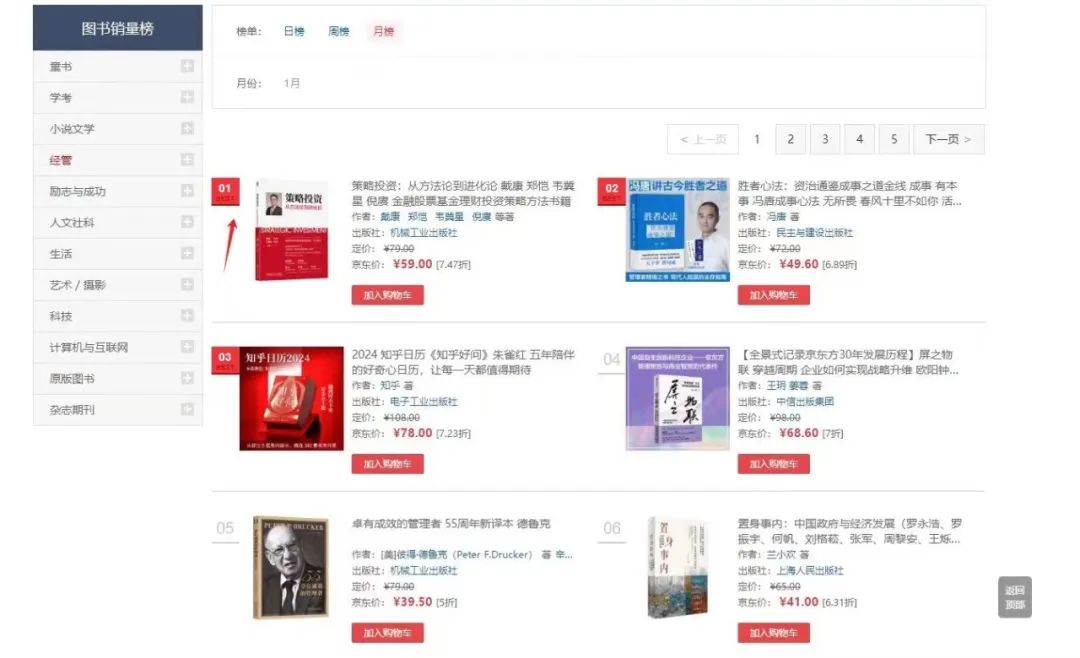

《策略投资》一书上市不到六个月,销量近两万册,多次进入京东经管图书日榜周榜前十

。荣获京东图书2023百大好书!并在24年1月京东经管图书销量中荣登月榜第一!

。荣获京东图书2023百大好书!并在24年1月京东经管图书销量中荣登月榜第一!

很高兴我们今年提出的#新投资范式 再次获得投资者的认可🏅在百年未有变局中,一起提升认知,不断迭代!当前的投资策略更需要全球观,历史观 与投资者共勉!

与投资者共勉!

2024开启之际,建立自上而下逻辑框架,了解A股已经和即将发生的巨大变迁,从方法论进化论到“新投资范式”的全面升级

理解策略之“道”,万变不离其宗。本书从策略研究框架的迭代出发,思考A 股投资环境“变化”带来的策略研究“进化”,沿着大势研判、风格配置、行业比较、新兴产业、选股策略等方向,展开从基础到进阶全面的策略研究,是作者十余年策略研究的思考成果与总结。

本书具有以下几个特点: 其一,与回顾历史、复盘股市的书籍不同,本书更希望能提供多年沉淀下来的万变不离其宗的策略研究框架,化繁为简;其二,与年代较为久远的方法论不同,本书更希望能提供近年来 A 股新生态进化与迭代的思考,立于浪尖;其三,作者力求避免陷入“宏大叙事,不接地气”的怪圈,在书中运用了大量实例,以实践检验真理,充分体现了公众号“戴康的策略世界”的宗旨——致力于最前瞻与最接地气的策略研究。

本书作者戴康长期深耕投资策略研究,对策略投资的艺术性有深切的体悟。随着中国经济的发展,传统的策略投资思维必须随之迭代,这就是本书所阐述的“进化论”的意义。

把握纷繁市场的变与不变,提炼出可验证可复制、可进化的框架,是每个严肃投资者的追求。本书以系统化的策略方法对此进行了非常有益的探索。

自上而下的策略研究视角是以理解资本市场为起点,打通自宏观到中观产业,再到细分行业的研究思路,多角度分析股市的特性和内在规律。本书是戴康多年沉淀下来的成熟的策略研究框架,帮助我们自上而下把握规律,透过现象看本质,于大势之中洞见未来。

策略研究是科学,更是艺术,科学化的表达不难,难的是艺术性的洞察。置身纷繁的市场之中,化繁为简方能去伪存真。戴康将市场今异于昔的现象描述出来,并将原因抽丝剥茧,帮我们更好地参悟并把握规律。

“化繁为简”——抓住事物主要矛盾,“框架迭代”——测准市场在不同时期的脉搏,戴首席在这两个维度积淀深厚,并毫无保留地将成果呈现在书中。

策略研究是投研体系中一块兼顾科学与艺术的领域。策略的“科学”之处在于经过了数十年的沉淀,市场上的策略研究已经存在一套较为完善的框架体系,例如在经典的金融学贴现率模型的基础上融入多项跟踪和观测指标,研究看似是“有形”的;而策略又是“艺术”的,因为策略的研究视角介于宏观经济与微观企业之间,宏观和微观研究可以对于基本面有较好的把握,但不同时代背景下投资者对于估值的研判则属于策略领域中偏“艺术”的部分,研究又看似是“无形”的。如何在“科学”与“艺术”当中,领悟策略研究的真谛?本书作者戴康将十三年的策略研究经验化繁为简、转化在这本书中。

首先,本书用一个有条理的框架将策略研究的方法论进行了贴近实战的展示。书中基于盈利分析、流动性分析、风险偏好分析来形成大势研判,并对经典的股利贴现模型(DDM模型)包含的各变量进行阐述,让看似晦涩的指标与市场案例结合从而变得灵动,并辅以风格判断和行业比较来最终形成投资决策的落地。因此,这对于任何一位有兴趣搭建股市投资框架的读者来说,都是一本较为实用的方法论书籍。

另一方面,本书作者长期深耕投资策略研究,对策略投资的艺术性有深切的体悟。随着中国经济发展的时代背景不同,股票市场在直接融资市场和居民财富管理当中的定位也在发生变化,投资者结构发生系统性变迁,因此传统的策略投资思维必须随之迭代,这就是本书所阐述的“进化论”的意义。戴康所带领的广发策略团队将策略思维不断打磨和完善,理论与实战结合,从18年提出“A股进化论”、19年“A股进化论2.0”到19-21年的“金融供给侧慢牛”,探索从未止步。

金融是现代经济的核心,资本市场在金融运行中具有牵一发而动全身的重要作用。推荐此书,希望在新时代中国经济结构转型及金融体制不断变革之际,能够引发我们对中国资本市场更深的思考和有益的启示。

站在新时代的背景下理解策略思维的与时俱进,在当今产业重构、科技革命带来产业重塑、注册制改革带来价值重估的大背景下,只有甄别与理解这些生态变化的影响,才能深刻领悟中国资本市场将在经济转型中背负的使命。本书在战略新兴产业的部分有明显着墨,基于产业生命周期理论和策略主题投资范式,详细阐述了自主可控安全主线、双碳背景下的绿色经济、中国优势高端制造等行业的投资思路,有助于读者乘势时代机遇、把握产业红利、挖掘优势赛道的投资机遇。

证券行业长期深耕产业链研究,对宏观形势、产业政策、科技前沿、产品创新、企业经营等具有独特的视角,特别在资产定价方面有较好的感悟。作为资本市场的重要参与者,广发证券在卖方研究方面已建立良好的市场声誉。新时代背景下我们将以更细致的工作去辨析A股市场环境的变革,并与投资者们一起甄别变化、适应进化。有鉴于此,我们希望本书能够为A股的投研人士以及对投资感兴趣的读者,带来对于中国资本市场更深的思考和有益的启示。

广发证券首席策略分析师。中国人民大学经济学硕士,东北财经大学金融硕士研究生导师、上海国家会计学院硕士生导师。十三年A股投资策略研究经验。2016年提出“盈利牵牛”,2019年初提出A股熊牛转换,金融供给侧慢牛开启,2021年12月转向慎思笃行,备受市场认可。包揽2014-2022年新财富最佳分析师、金牛奖、水晶球奖、新浪金麒麟最佳分析师等所有重要奖项。公众号“戴康的策略世界”在投资者中享有较大的影响力。

近年来关于策略研究价值的辨析越来越多,作为十三年来一直在策略领域埋头探究的分析师,一方面,我认为始终保持开放的姿态看待市场的变化是非常必要的,这有助于提醒分析师或投资者以完善策略研究框架,避免陷入“宏大叙事,不接地气”的怪圈;但另一方面,策略分析师亦完全不必妄自菲薄,在我的策略研究框架成型后,除了2018年我感受到是充满挑战的一年,其余年份的市场风云变幻都是成熟的策略研究框架能够大体驾驭或应对的。

理解策略之“道”,万变不离其宗,全球股市的历史长河中,成熟的策略研究框架从未发生重大变革,关键在于运用。就在前不久,有人问我如何看待“策略研究的价值与未来?”,我想起了2014年初被问过同样的问题,当时万得全A指数经历了10-13年的漫长窄幅波动,而不久之后就出现了策略研究β价值展现淋漓尽致的大牛市。

在机构投资者眼中,我可能是最擅长大势研判的策略分析师。14-15年的“贴现率牛市”、16年8月“供给侧慢牛”、16年11月“盈利牵牛”、18年4月“折返跑”、19年3月“金融供给侧慢牛”、21年2月“微观结构恶化”、21年12月“慎思笃行”,22年11月“港股天亮了”,大势研判能更简洁直观地给投资者指引大方向。随着A股步入大分化格局,点位的预测价值削弱,对于全新市场生态的理解与思考更为重要,广发证券策略团队是最早意识到A股投资需要进化迭代的重要性的团队,我们在18年推出《“A股进化论”系列报告》的初衷,就是有感于A股生态与规则发生转变,墨守成规会感到举步维艰。需要拥抱新生态,融入新均衡,打造新方法。

我们曾经在2019年写过一篇报告《A股进化,中国优势企业胜于易胜》,指出“近几年阿尔法α重要性上升,β重要性下降”。但是策略研究的最大价值永远应该是研究好β;只要是β,就没有不重要的,关键是如何认识β,不同阶段的β是与时俱进的,比如贴现率可以是β,生态变迁可以是β,产业趋势可以是β,并非仅有点位预测/经济周期是β。2014-2015年分母端贴现率(利率与风险偏好)可以成为最大的β,2016-2017年分子端(盈利牵牛)可以成为最大的β,2018年我们在《新生态,新均衡,新方法——A股“进化论”》系列十篇报告中判断A股市场生态的变迁应该成为投资者最重视的β,这皆是策略研究可以展望的。

策略研究从中外宏观背景、市场参与者、交易因子等多个层面理解A股已经以及即将发生的巨大变迁。(1)A股日益融入全球资本市场,因此市值、业绩、估值、股息、事件因子对股价的影响权重有所改变;(2)党的十九大正式提出“高质量发展”以来,新经济政策回暖,优质新经济的回归将使A股成长股估值体系面临重构,从国际分工视野寻找中国创新体系构建的定位。A股策略研究需要再度跳出原有框架,我们探寻“进化论”,投资者适者生存。

摘录我们在“进化论”系列报告中的部分策略研究思考:(1)大分化。A股迎大分化格局,绩优股的牛市仍在进行,绩劣股熊市愈演愈烈。(2)新经济。“高质量发展”引领新一轮科创周期开启,中美贸易摩擦升级背景下,中国自主可控成为破局利器;(3)全球化。A股融入全球市场步伐加快,海外对A股边际影响上升;(4)以龙为首。A股龙头公司将从“确定性溢价”走向“估值溢价”;(5)重估成长。A股优质成长供给增加,重构A股成长股估值体系……一系列对于A股生态变化的前瞻思考,在近几年A股投资的理解与演绎中,都是具备参考价值的。

策略研判的本质——识别特定时段的主导变量 + 把握市场对主导变量的预期差。策略思维需要化繁为简,市场的驱动变量繁多,核心是DDM三因素——(1)企业盈利;(2)无风险利率;(3)风险偏好。

时代背景切换会主导DDM的驱动力变迁。策略无法“固守成规”,需要甄别“信号与噪声”

策略框架的根基是DDM贴现率模型,理论基础是“预期差理论”,难点在于甄别纷扰的变量,抓住“信号”、剔除“噪声”。有些变量是短期的,以不变应万变不失为良策;而有些变量却是生态性的,甄别与理解这些变化的影响,方能在A股背景演变的浪潮中立足浪尖。

不同时期,市场定价的核心矛盾是在分子端“企业盈利”,还是分母端“贴现率”?驱动要素一直在转变。03-12年A股策略的关键词是“美林投资时钟”,DDM三因素中对股价的核心驱动因素是企业盈利;13-15年A股牛市时,A股策略的关键词是“水牛”,DDM三因素中对股价的核心驱动因素是无风险利率。16-18年,随着中外经济政治格局的演变,A股策略的关键词是“供给侧改革,以龙为首”,DDM三因素中对股价的核心驱动因素成为企业盈利与风险偏好。19-22年,A股策略的关键词是“金融供给侧改革,美联储泡沫”,DDM三因素中对股价的核心驱动因素再次回到无风险利率。

策略的迭代是市场生态演进的必然结果,我们的探索从18年的“A股进化论”、19年的“A股进化论2.0”、到19-21年的“金融供给侧慢牛”,从未止步。我们在18年推出《“A股进化论”系列报告》,希望拥抱新生态,融入新均衡,打造新方法。

回顾宏观背景、交易者结构与资本市场制度的变革共同作用,16-18年A股进化至1.0时代。16-18年供给侧改革主要着力于实体端,在实体端带来了所有制、产业链及行业内部“三大分化”,而交易者结构与资本市场变革也带来不可逆的深远影响。A股映射生态演变,大市值/小市值、绩优/绩劣股的相对表现与所有制分化、行业内部竞争格局分化相呼应,消费/周期行业的相对表现与产业链分化相呼应。

19年金融供给侧改革将引领A股进化至2.0时代。金融供给侧改革引导“市场在资源配置中发挥更大的作用”,让金融资源流向更有效率的领域去。这会带来流动性分层,投资者对盈利的偏好分层,风险定价体系的分层,推动投资思维向存量思维与α思维转变,A股进一步迎来进化。

在本书《从方法论到进化论》探讨如何在实战中做更贴近投资的策略,我们旨在做出四点融合与创新——(1)融汇DDM因素,构建微观结构指标;(2)突破行业划分,重建新兴赛道体系;(3)跳脱景气比较,聚焦产业趋势;(4)响应投资需求,下沉选股策略。

第1章 策略思维:信号与噪声 /1

1.1 策略研究框架核心:股利贴现模型 /2

1.2 大势研判: 核心驱动是业绩还是估值? 预期差是什么 /4

1.3 行业比较:行业轮动的两重要义 /11

第2章 大势研判:策略研究的发令枪 /17

2.1 盈利框架: 周期与脉动 /18

2.2 估值体系: 动态与静态 /29

2.3 底部框架:否极与泰来 /38

2.4 微观结构: 历史与影响 /54

第3章 风格研判:大势之下的风向标 /70

3.1 风格研判:误区与本质 /70

3.2 风格研判框架的实战检验: 以2022年初的风格切换为例 /86

3.3 小盘成长风格: 短期占优的7大要素 /90

3.4 大盘价值风格:绝对收益的5大区间 /103

第4章 行业比较:风格中心的指示牌 /114

4.1 全行业比较框架一:景气度预期 /115

4.2 全行业比较框架二:产能周期新视角 /127

4.3 新兴行业比较框架:重构与衍生 /136

4.4 新兴行业比较示例:渗透率框架精讲 /146

第5章 主题投资:行业遴选的提词器 /164

5.1 自主可控安全主题 /164

5.2 绿色主题:“碳中和”主题投资愿景 /175

第6章 选股策略:选择背后的定音锤 /184

6.1 AH股折溢价:跨市场对资产价格的指引 /185

6.2 北向资金:聪明钱的指引 /193

6.3 高股息策略:何时该选择高股息策略 /200

6.4 次新股:投资时钟与选股模型 /211

点击以下链接或“阅读原文”购买

淘宝:

https://m.tb.cn/h.5Zpvym2?tk=cxLWdHEW6GI

京东:

当当:

请向下滑动参见广发证券股份有限公司有关微信推送内容的完整法律声明:

请向下滑动参见广发证券股份有限公司有关微信推送内容的完整法律声明:

本微信号推送内容仅供广发证券股份有限公司(下称“广发证券”)客户参考,相关客户须经过广发证券投资者适当性评估程序。其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,若使用本微信号推送内容,须寻求专业投资顾问的解读及指导,广发证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

感谢您的关注!

。荣获京东图书2023百大好书!并在24年1月京东经管图书销量中荣登月榜第一!

。荣获京东图书2023百大好书!并在24年1月京东经管图书销量中荣登月榜第一! 与投资者共勉!

与投资者共勉!