点击图片即可免费领书哦👆

风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:诺依曼Feng

来源:雪球

我们在选择可投资的基金标的时,总是喜欢在“当下”业绩好的基金中寻找;

这个“当下”,可能是“本周”、“近一个月”、“近六个月”、“近一年”、甚至“三年”、“五年”;我们总是认为,“当下”业绩好的基金,接下来会继续好;“当下”业绩不好的基金,接下来还会不好;

我们总是嘲笑“追涨杀跌”炒股票的人;

实际上,我们在投资基金时同样也是“追涨杀跌”的思路和习惯,从未改变;换了个词儿而已、拉长时间一点儿而已;

投资股票叫“追涨”,投资基金叫“业绩好”、“回报高”;投资股票往往是“瞬间”追、跟风追,投资基金则变成了“今年”业绩好、“近一年”业绩好。。。就买。

举例说(我自己),

林英睿的广发多策略混合在2021年业绩业绩非常好(年度业绩回报26.51%),我在当年2021年11月9日、12月2日分两次买入;(并在2022年1月12日、3月11日两次发长文与大家分享)

2022年业绩回报13.31%,在2023年2月13日赎回了1/3;剩余2/3期待它在来年继续“涨”;可是,该基金在2023年大跌22.71%,现在仍持有的2/3至今已经浮亏12.24%(17日)。

从权益类基金市场维度看,

(未含各类股票指数基金)

2019年底A股经过了一年牛市,普通股票型基金规模2777亿、混合型基金规模20668亿;2021年底,普通股票型基金规模8507.5亿,两年增加2倍;混合型基金规模61890亿,同样两年增加2倍!

仅普通股票型基金和混合型基金2年入市资金增加了4.695万亿!如此大规模的资金投入股市,加速了A股市场的上涨。

什么是基金的“杀跌”?见下表

2022-2023大盘下跌的两年时间,也就是权益类基金业绩表现较差的两年,普通股票型基金和混合型基金的规模减少了1/3(33.48%),合计减少2.36万亿!

如此大规模的净赎回(或者转到非权益类基金),更加速了A股市场的下跌。

从2020-2021年入市资金总量(4.695万亿)和2022-2023年赎回资金总量(2.36万亿)看,几乎可以确认“杀跌”的这些资金大部分都是“追高”进来的,尤其是2021年新增的1.5万亿资金,全部是高点追入。

这些高点“追涨”又在低点“杀跌”的资金,便成为了市场的牺牲品,亏损出局。这既是大多数股票投资者的状态,也是大多数基金投资者的状态。

1月17日,A股再度大跌,让已经忍受三年下跌、但仍在坚持的投资者恐慌,现在是不是要离场?让在场外观望的投资者更加犹豫,现在该不该进场?

投资大师查理·芒格说:

“反过来想,总是反过来想”。告诉大家,投资需要逆向思维。

因此,当前时点,无论是股票、还是基金,都应该是权益投资布局的好时候。

话题哥也认为,

经过近三年的下跌,大盘宽基指数估值已经处于历史较低位置,叠加积极政策信号显现,监管层维护经济增长的坚定决心,在当前位置不宜悲观。大盘指数下跌往往是底部积累筹码的时点,并有望在未来市场反弹中斩获更好的回报。当下部分行业已然出现超跌现象,若市场回暖,这些超跌板块弹性或最强。

本次话题哥筛选的7只超跌反转优选基金,给大家提供了一次深入思考和选择的机会:

篇幅所限,本文只对两只宽基指数基金:易方达沪深300ETF联接A和博时创业板联接A做详细解读。

一、易方达沪深300ETF联接A

该基金是一只ETF联接基金,即该基金的全部投资资产买入的是易方达沪深300ETF。易方达沪深300ETF是跟踪沪深300指数的场内基金。

虽然人们更习惯用上证指数(000001)来表达A股的涨跌,但上证指数只代表沪市;但沪深300指数(000300)的成分股为沪深两市规模最大的300只股票,更能代表整体A股市场;

尤其基金投资者,更喜欢用沪深300指数或者中证偏股基金指数(930950)来作为投资的业绩比较基准。

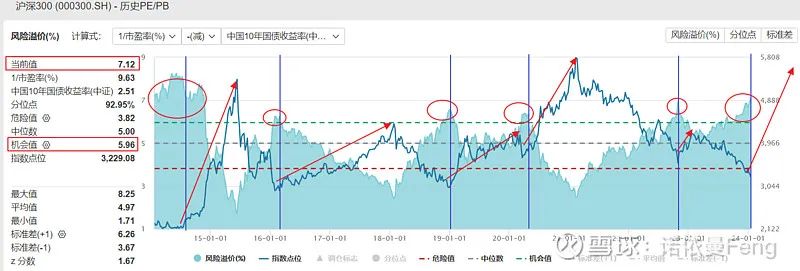

1、沪深300指数的风险溢价率

风险溢价率也叫股债利差,是一种市盈率估值方法。

当A股市场的整体收益率(市盈率的倒数)与十年期国债收益率的差值(股债利差)在6%以上时,市场处于极度低估状态,将迎来反转。

如下图,

以沪深300指数的收益率代表A股。从10年维度看,

2014年7月市场启动之前,风险溢价率较长时间维持在6(机会值,绿色虚线)以上的7-8区间,迎来2014年下半年到2015年上半年的牛市;

2016年1月-2月期间,风险溢价率达到6以上,之后迎来一波将近两年的蓝筹/白马为代表的结构化牛市;

2018年11月-2019年2月,风险溢价率达到6以上,迎来2019年牛市;

2020年3月-4月,风险溢价率再次达到6以上,保证了2020年牛市;

2022年10月底-11月,风险溢价率短暂达到6以上,市场迎来3个月的上涨;

沪深300指数的风险溢价率从2023年8月底开始再次超过机会值(6),且随着市场的持续下跌,风险溢价率仍在增长,到1月17日的值为7.12;风险溢价率在6以上的时间已经超过5个月。

大盘(沪深300)反转向上或可随时到来。

2、易方达沪深300ETF交易规模

自2023年8月,沪深300指数溢价率达到阈值(机会值)6之后,易方达沪深300ETF交易明显开始活跃、交易额迅速增加。

如下图,2023年7月交易额71.46亿元,8月则迅速增加至135.58亿元,到12月则已经达到227.15亿元;

进入2024年后大盘指数价格继续下跌,易方达沪深300ETF基金交易更加活跃,至18日收盘,1月总交易额已经超过12月份,达到了259.05亿元;1月18日单日交易额56.67亿元!

3、易方达沪深300ETF资产规模

如下图,易方达沪深300ETF基金的资产规模,从沪深300指数的风险溢价率达到阈值6之后(8月),基金份额和基金净资产规模迅速攀升。

2023年7月31日,基金份额119.643亿份、基金净资产233.244亿元;

2023年12月29日,基金份额283.683亿份、基金净资产472.942亿元;

2024年1月17日,基金份额348.703亿份、基金净资产549.417亿元;

在沪深300指数的风险溢价率达到机会值(阈值)之后的五个月中,基金份额接近原来的3倍,增加191.45%倍;基金净资产是原来的2.36倍,增加135.55%;

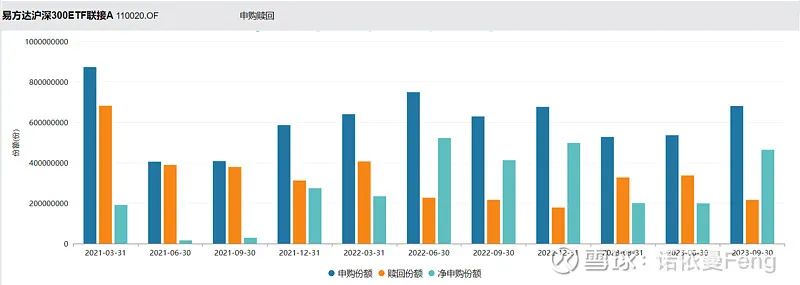

4、易方达沪深300ETF联接A规模

从场外易方达沪深300ETF联接A看,大盘下跌三年来,该基金每个季度的净申购额均为正值,基金份额在逐季增加。

2021年1季度,基金份额32.524亿;2022年1季度,基金份额45.426亿;2023年1季度,基金份额73.68亿;2023年3季度95.57亿;

5、易方达沪深300ETF联接A的业绩

紧密跟踪指数的基金,当然业绩回报跟指数偏离不会太大。

下图将易方达沪深300ETF联接A与沪深300全收益指数相比,且在各阶段均能“小胜”全收益指数,充分体现了基金经理的能力,是了不起的成绩。

6、小结

从易方达沪深300ETF和易方达沪深300ETF联接A的规模增长的时点和增长的数量看,已经有大量的投资者看到、并去抓住这次大盘反转的机会;

而这些投资者在全市场跟踪沪深300指数的538只基金中,选择易方达沪深300ETF和易方达沪深300ETF联接A,正是看到了该基金的长期优秀业绩表现。

二、博时创业板ETF联接A

该基金是一只ETF联接基金,即该基金的全部投资资产买入的是博时创业板ETF。博时创业板ETF是跟踪创业板指数的场内基金。

1、创业板指数:中大市值

创业板指数由创业板中市值大、流动性好的100只股票组成,反映创业板市场的运行情况。

创业板指数100只股票中,有33只沪深300指数成分股、47只中证500指数成分股;即有80只成分股在中证800指数成分中,占创业板数量的80%、权重的92.70%;100只成分股的市值全部在100亿元以上;

可以说,创业板指数已经变成了一个在深圳创业板上市的中大盘宽基指数。

2、创业板指数的行业分布:

创业板指数成分股主要分布在三大行业(申万一级):

电力设备,权重30.3%、数量21.0%

医药生物,权重20.7%、数量22.0%

电子,权重10.2%、数量14%

三大行业合计权重占61.2%、成分股数量57只。

3、创业板估值处于极低位置

2018年12月底(上一轮牛市起点),创业板市盈率28.15,分位点处于1.81;之后迎来创业板两年半的牛市;

创业板当前市盈率25.40,分位点0.04%,几乎处于有史以来的最低位;当前市盈率和分位点均低于2018年12月底。

创业板估值极低,具备反转的技术条件,估值修复在即。

4、创业板指盈利预测

2024年、2025年,营业收入、归母净利润和每股收益,增速均恢复到20%以上的高速增长态势,尤其是2024年,归母净利润和每股收益增速预测高达35.44%和38.16%;

业绩的高速增长预期,和估值修复的迫切性,2024年创业板指有望获得业绩和估值的“戴维斯双击”。

5、创业板指的走势与三大行业高度相关

创业板指前三大行业(电力设备、医药生物、电子)合计权重占61.2%、成分股数量57只;所以,创业板指的未来走势与三大行业高度相关。

数据显示,“医药生物”行业从2021年2月10日随大盘从高点回落,至2024年1月18日跌幅42.21%(与沪深300指数的跌幅43.61%相当);

“电力设备”与“电子”行业的高点晚于大盘(沪深300);“电力设备”行业从2021年11月26日至2024年1月18日累计下跌50.74%;“电子”行业从2021年12月10日至2024年1月18日累计下跌40.52%;

从估值看,电力设备当前TTM市盈率16.65,远低于机会值29.85,分位点0.59%;

医药生物当前TTM市盈率26.14,低于机会值28.75,分位点12.92%;市净率2.55,分位点0.00%;

电子行业当前TTM市盈率41.44,处于中位数和机会值之间,分位数39.33%;但是其市净率2.36,低于机会值2.84,且分位点处于3.13%;

电力设备和医药行业处于极度低估的位置、电子行业处于低估的位置;并且三大行业累计回撤40%-50%,风险得到充分释放,行业周期反转时机已经具备。

从这个角度看,对三大行业走势依存度较高的创业板指亦即将得到反转的机遇。

6、博时创业板ETF联接A

(1)博时创业板ETF紧密跟踪创业板指数,指数偏离度和跟踪误差是重要的考核指标。下图将博时创业板ETF、博时创业板ETF联接A与创业板全收益指数相比,

(1)基金在各阶段均能“小胜”全收益指数,充分体现了基金经理的能力;

(2)在熊市期间(近三年)博时创业板ETF联接A的收益率略高于ETF;而包含牛市(近五年)的区间则是ETF收益略好于联接。

这是因为ETF联接基金只有95%左右的基金购买ETF基金,5%左右作为银行存款;因此,在下跌时的跌幅小于ETF,在上涨时的涨幅也小于ETF。

(2)博时创业板ETF规模持续增长

博时创业板ETF规模近三年持续增长,并没有受价格持续下跌的影响,而是呈现“越跌越买”的态势;

2022年12月31日,基金份额51822.90万份、净资产110017万元;2024年1月18日,基金份额106322.9万份、净资产168210.3万元;一年时间,基金份额增加105.17%、净资产增加52.89%;

与多数主动基金被大规模赎回的现象形成鲜明的对比。

尤其是在2023年下半年至今,虽然净值下降、但基金份额持续增加,所以基金的净资产规模保持稳定;

(3)博时创业板ETF联接A的规模同步持续增长

同场内ETF基金一样,场外博时创业板ETF联接基金规模持续增长。

如下图,

截止到2023年3季度,场外基金份额72636.97万份、净资产125813.08万元;基金份额是2021年3季度的4.15倍、净资产是2021年3季度的2.69倍!

7、小结

(1)创业板指估值极低、盈利预测高增长,有望迎来估值和业绩的“戴维斯双击”

(2)博时创业板ETF及博时创业板ETF联接的基金规模持续增长;

(3)博时创业板ETF及博时创业板ETF联接的各阶段业绩,均略好于创业板指(全收益)

(4)博时创业板ETF及博时创业板ETF联接将随创业板的“戴维斯双击”迎来较大的业绩反转,获得较高收益机会

三、7只超跌反转优选基金,现在正是布局时

1、在市场已经持续在底部徘徊时,仍有很多投资者“含泪”离场,导致投资亏损;当我们遵循投资大师查理·芒格的话“反过来想,总是反过来想”来思考当下的市场时,可能会做出不一样的决策;

2、按照EFD估值模型,A股大盘(沪深300)当前风险溢价率(股债利差)7.12已经在机会值(6.00)以上持续5个月,市场可能会随时迎来反转;

3、布局7只超跌反转优选基金:

(1)易方达沪深300ETF联接A,将随A股市场反转而获得收益机会;

(2)博时创业板ETF联接A,将随创业板的“戴维斯双击”迎来业绩回报;

(3)有“长坡厚雪”之称医药生物板块,具有消费和科技双重属性;该板块随大盘下跌三年,风险获得充分释放,当前处于估值洼地(文中有相关数据);信澳健康中国混合A、广发中证香港创新药ETF联接A,将随行业周期反转获得超额回报;

(4)科技板块本轮调整下跌幅度较大。科创50指数和移动互联指数的从高点(2021年7月12日)回落下跌幅度大于沪深300;至1月19日,科创50指数下跌52.21%、中证移动互联指数下跌39.74%;同期沪深300指数下跌36.20%。

从估值看,中证移动互联当前市盈率36.34,分位点29.24%;市净率2.68,分位点0.08%;

科创50当前市盈率40.77,分位点16.26%;市净率3.47,分位点0.10%;

两个指数均处于估值低位。

看好这两个板块的球友,可多关注以中证移动互联网指数为业绩比较基准的招商移动互联网产业股票和跟踪科创50指数的华夏科创50成分ETF联接A。

(5)纳斯达克生物科技指数(NBI)为海外市场指数,与A股大盘和A股相关行业指数走势关联度较低。跟踪该指数的汇添富生物科技ETF联接A,成立时间较短(2023年3月14日),成立至今总回报9.86%;但管理该基金的基金经理过蓓蓓为中生代知名基金经理。

(注:1、本文内容只代表本人观点,只能做参考之用,并不构成投资建议,不能作为买卖、认购证券或其它金融工具的推荐或保证。2、欢迎留言批评指正、共同探讨。3、资料及数据来源:iFinD金融终端、Wind金融终端)

欢迎加入雪球官方出品的雪球基金第1课!小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!让所有雪球用户能够明明白白地认识投资!

还有长期的社群可以交流心得,让我们共同等待市场的反转!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。