文:泽平宏观公司研究团队

2024年以来,现制茶饮行业众多品牌在港交所递表。4月23日,茶百道抢滩登陆港交所,全球发售1.48亿股、发售价17.50港元/股,预计募资规模25.86亿港元,成为奈雪的茶之后中国内地第二个港股上市的新茶饮企业,但上市首日破发,跌幅26.9%,市值跌破190亿港元。

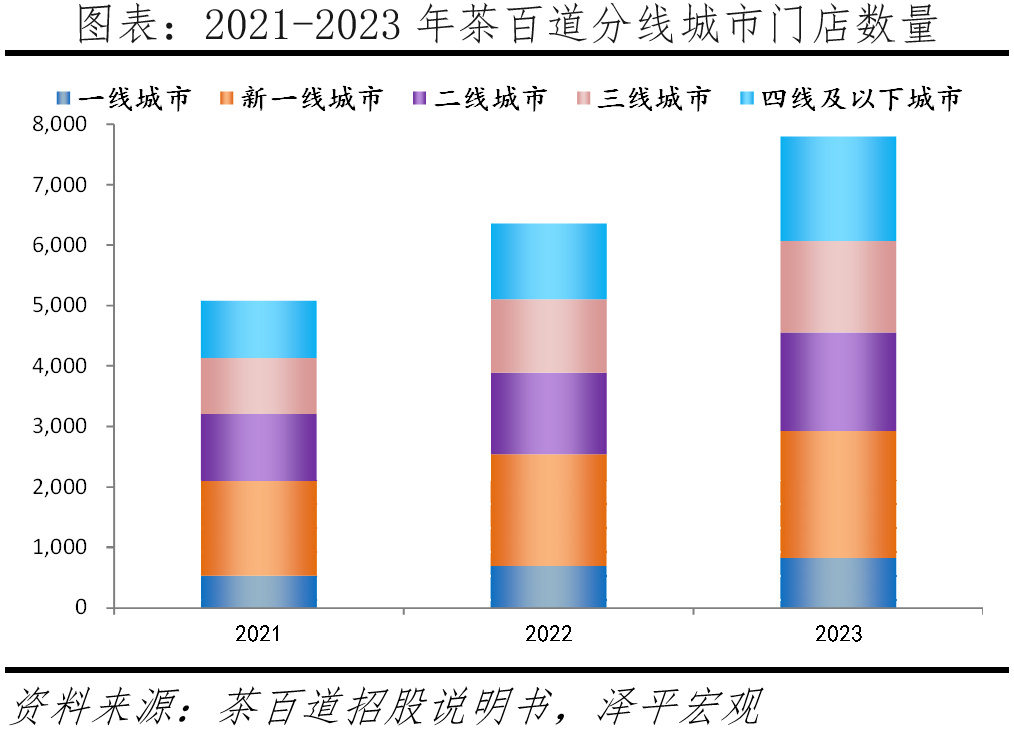

现制茶饮行业是未来硬消费赛道,这点在日韩已经得到印证,2023年中国现制茶饮行业规模近2500亿元,2028年将翻倍,增长空间巨大,茶百道所在赛道未来可期。现制茶饮中端品牌胜负未决,茶百道运营模式、业绩表现、财务数据在行业中是佼佼者。近年依靠加盟模式高速扩张,布局核心一二线城市,盈利能力在现制茶饮品牌中遥遥领先,闭店率远低于行业平均,市占率6.8%,排名第三,表现亮眼。当然,我们也应该看到,茶百道在高歌猛进的进程中,也面临产品同质化、加盟模式带来的固有问题,供应链建设也有待加强,但这其实也是行业共同的挑战。各品牌方通过持续创新产品、让利加盟商、自建供应链积极应对,也在下沉+出海+咖啡等方向寻找新增量。此外,资本市场低迷也是破发原因之一,2024年以来港股IPO数量和融资金额创十年新低。茶百道成立于2008年,总部位于成都,定位中端现制茶饮品牌。4月23日,茶百道港交所上市,成为新茶饮第二股。门店数量高速扩张,布局集中在核心一二线城市。与新茶饮第一股奈雪的茶不同,茶百道通过加盟模式实现迅速扩张。2021年年末,茶百道门店数5077家,截至2024年2月底,门店数已扩张至8016家,较2021年增长57.9%。城市布局上,茶百道门店覆盖全国344个城市,布局集中在一线、新一线、二线城市,占比58.4%,三四线城市等下沉市场还有很大开拓空间。按经营模式分类,茶百道99.0%的门店为加盟店,直营店只有6家。

营收增速加快,毛利率、净利率水平领先行业。收入上,2023年,茶百道营业收入57.0亿元,同比增长34.8%,较2022年16.1%的增速大幅提高。公司主要收入来源为向加盟商销售原材料和设备,占比95%,其次是特许权使用费及加盟费收入,占比4%左右。盈利上,较奈雪的茶,茶百道早已实现盈利。2023年,公司毛利率34.4%,与去年持平,其中销售原材料和设备毛利率31.8%,特许权使用费及加盟费毛利率92.0%。净利率20.2%,连续三年保持在20%以上。毛利率与净利率水平远超竞争对手。

快速扩张与外卖占比高导致单店盈利下滑,可能影响加盟吸引力与产品品控。在高速扩展过程中,茶百道难免出现与加盟商的利益错位问题,叠加外卖占比较高,加盟商利润空间受到挤压,进而导致加盟吸引力下降、现有加盟门店品控问题。具体到数据,外卖零售额占比58%,利润率、单店盈利数据略微下滑。2021-2023年,毛利率从35.7%降至34.4%,净利率从21.4%降至20.2%。2023年,门店每单平均零售额27.4元,单店平均日零售额6887元,年零售额238万元,平均收入80万元,这四个数据2021年分别为28.9元、7414元、273万元、100万元。行业价格战加剧,供应链依赖外部供应商,成本控制存在挑战。茶百道原材料与包材采购较为依赖外部供应商,TOP5供应商采购占比36.6%,面对上游供应商话语权较小、议价能力较弱。在行业内卷、价格战加剧的情况下,茶百道成本控制承压。为此,茶百道积极投入供应链建设,如2023年11月,与霸王茶姬合作成立供应链公司;此次上市募集的资金,51%将用于提高运营能力及强化供应链。

2 “茶百道们”的“加盟”模式:轻资产高周转,盈利高度依赖门店扩张现制茶饮店行业实施连锁业态典型的直营、加盟模式,加盟模式是规模化主流路径。标准化程度高、开店门槛低、拓店成本低等特征使现制茶饮店能够迅速复制、连锁率高,2022年连锁率55.2%。经营模式上,现制茶饮店采取连锁业态典型的直营、加盟模式。采取加盟模式的品牌主要有蜜雪冰城、书亦烧仙草、古茗、一点点、茶百道。直营模式最初代表品牌包括奈雪的茶、喜茶,但随着行业竞争加剧和消费者观念转变,2022年年末起,喜茶、奈雪的茶开始通过开放加盟模式、下调单品价格扩大规模、提高竞争力。由此可见,直营模式适用于前期打造品牌、树立口碑,若想实现规模化,路径仍然是加盟模式。加盟模式轻资产运营、低成本优势可助力现制茶饮品牌门店数快速扩张。通过加盟模式,公司可将大规模人力、资金投入带来的运营风险转移至加盟商,自身承担的成本小,一定程度上保障盈利能力。以茶百道为例,截至2023年年末,茶百道全国门店数7801家,较2021年增长53.7%,其中99%以上为加盟店,加盟店毛利率34.6%,远高于直营店11.1%的毛利率,使茶百道刚性成本压力较小。

加盟模式下的高速扩张也会导致加盟商收益下滑、产品品控问题。加盟模式中,品牌与加盟商存在利益错位,品牌依赖加盟商扩张的同时,也会通过提高抽成、优惠活动压缩加盟商利润空间。店铺扩张与单店盈利一定程度上负相关。加盟模式可持续的前提是单店盈利能力下降小于店铺扩张速度,一旦店铺扩张速度放缓至临界值,加盟吸引力将大幅下降,进而影响现制茶饮品牌规模增长和盈利。此外,在加盟商利润被压缩情况下,如果品牌方对加盟店管理不到位,容易出现食品安全问题,影响品牌形象和声誉。3 “茶百道们”的现在:第四消费时代,现制茶饮是硬消费赛道,空间可期第四消费时代关键词,理性、简单、性价比。当前,中国消费市场呈现三浦展提出的第四消费时代特征,即理性消费观繁荣。消费者从追求品牌向追求共享、舒适、满足个人内心需求的性价比消费转变。消费观念反映到消费市场,表现为高溢价产品昙花一现、高性价比国货品牌崛起、出游消费客单价下降。这为价格相对较低的饮品消费创造了有利环境。参考日韩经验,饮品消费是逆周期硬消费赛道。通过研究日本与韩国消费发展史,我们发现,饮品是经济增速放缓后韧性较强的消费赛道。2000年1月-2024年2月,日本家庭月消费支出中,饮料与个护用品分别从2918、3175日元增至4695、4720日元,支出涨幅在家庭典型消费品中排名前二。2003年1季度-2023年4季度,韩国家庭季消费支出中,酒精饮料与烟草、食品与非酒精饮料支出涨幅分别为82.7%、67.9%。

中国现制茶饮店行业市场规模迅速扩张,2028年有望翻倍。人均可支配收入平稳增长、城镇化率提升助力消费者购买力提高,叠加第四消费时代形成的理性、性价比、健康消费观,推动现制茶饮店快速发展。2018-2023年,现制茶饮店市场规模从805亿元增至2473亿元,年均复合增长率25.2%。现制茶饮店行业市场份额占饮品店份额从2018年的59.2%增至2023年的64.4%。根据弗若斯特沙利文报告,预计2028年现制茶饮店行业市场规模有望翻倍,达5385亿元。

现制茶饮店行业中端品牌竞争激烈、尚无头部玩家。目前,中国有3000个现制茶品牌,42万家门店。根据核心产品单价对现有现制茶饮品牌进行分层,核心产品单价10元以下为平价品牌,以蜜雪冰城为代表;10-20元为中端品牌,此价格段聚集大量玩家,包括茶百道、沪上阿姨、古茗、都可、一点点、霸王茶姬,竞争激烈、内卷白热化,尚未出现头部玩家;20元以上为高端品牌,代表包括喜茶、奈雪的茶。

4 “茶百道们”的未来:深耕存量市场,探索下沉+出海+咖啡增量现制茶饮行业万店时代到来,规模化后进入红海竞争阶段,中国前十大购物区中,每个购物区中心一公里范围内约有50家现制茶饮店。各品牌一方面深耕存量市场,持续打造差异化产品、建设完善供应链,另一方面,也在持续探索可能的增量市场,下沉、出海、咖啡是近期三大方向。深耕存量市场:持续创新推出独特的差异化产品,自建供应链降成本、提品质。现制茶饮品牌在存量市场卷规模、卷上市只是表象,能在众多竞争对手中杀出重围的关键是产品和供应链。产品端,现制茶饮行业同质化程度高,为破解同质化难题,品牌方积极回归产品本身,持续创新产品颜值、口感、场景,试图打造差异化产品。供应链端,依赖外部供应商使现制茶饮品牌面临成本高、品控难、同质化问题,因此,自建供应链成为行业共识。目前,蜜雪冰城供应链体系相对完善,通过建立原料自产基地,为门店提供了60%自产的饮品食材和100%自产的核心饮品食材。开拓下沉市场:从县城到乡镇,低能级城市现制茶饮市场份额仍有空间和增长潜力。红海竞争背景下,现制茶饮连锁品牌渗透率仍有一定增长空间。2023年,现制茶饮连锁品牌市场份额64.7%,预计2028年将增至73.5%。由于一线、新一线城市布局相对完善,未来渗透率的提升依赖低能级城市。分线城市看,二线、三线、四线及以下城市现制茶饮零售额未来4年仍能保持15.0%、18.0%、15.0%的高增长率,高于一线和新一线城市。所以,下沉市场份额的争夺将成为大方向。目前,茶百道、蜜雪冰城、沪上阿姨均在加码加盟力度,抢占乡镇低能级市场。

东南亚出海拓客:海外现制茶饮市场相对空白,出海成新选择。国内现制茶饮市场红利消退,海外增量市场成为众多品牌加码目标,尤其是东南亚市场。根据弗若斯特沙利文报告,2023-2028年,东南亚现制茶饮店市场规模将从329亿元增至783亿元,年均复合增速18.9%,潜力巨大。2018年起蜜雪冰城相继完成澳大利亚、新加坡、韩国、日本、马来西亚市场布局;2024年茶百道海外首店在韩国首尔落地。但供应链难题与本地品牌竞争是出海新茶饮面临的两大挑战。跨界咖啡赛道:跨界至经营逻辑、渠道相似的咖啡赛道。为什么是咖啡赛道?一是现制咖啡和茶饮本质都是饮品,店铺运营、加盟商管理、供应商管理本质上相似。因此,现制茶饮布局咖啡赛道有天然优势。二是现制咖啡行业具备规模优势的国货品牌少于茶饮赛道,主要有瑞幸、库迪,但2023年以来的低价策略也使咖啡内卷加剧。目前,布局咖啡赛道的现制茶饮品牌有:蜜雪冰城幸运咖(2017年)、茶颜悦色鸳央咖啡(2022年)、7分甜轻醒咖啡(2022年)、沪上阿姨沪咖鲜果咖啡(2023年)、喜茶喜鹊咖(2023年)、茶百道咖灰(2023年)。

添加助理领取专属研报